بالنسبة لمؤشر FTSE100، فقد كان عامًا آخر من الأداء الضعيف، وبالكاد حقق مكاسب في عام 2023، على الأقل هذا العام شهدنا المؤشر القياسي للمملكة المتحدة يخترق مستوى 8000 ويحقق مستوى قياسيًا جديدًا في النصف الأول من العام.

كان الأداء منذ ذلك الارتفاع القياسي من أعراض مؤشر FTSE100 على مر السنين، حيث ارتفع لفترة وجيزة إلى مستويات قياسية جديدة ثم يتلاشى الارتفاع وينزلق المؤشر مرة أخرى إلى النطاق مرة أخرى.

على الجانب الإيجابي، منذ الارتفاعات القياسية الجديدة، لم نشهد تحرك المؤشر إلى ما دون مستوى 8000 مع شراء أي انخفاضات.

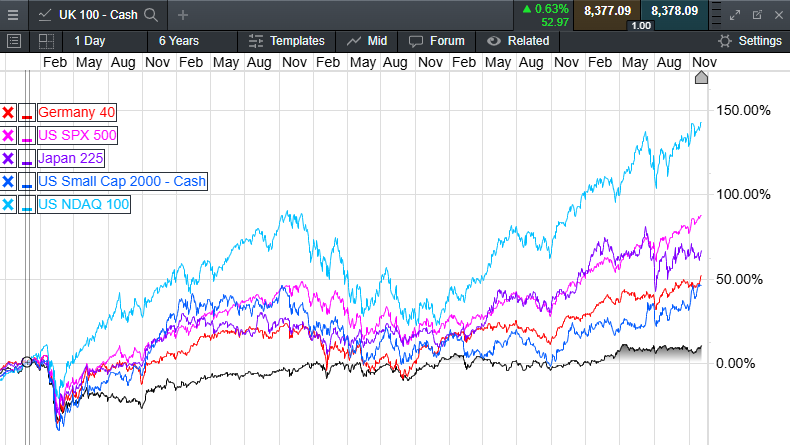

ومع ذلك، لا يزال مؤشر FTSE100 متخلفًا عن أقرانه، DAX وS&P500 وNikkei225، على الرغم من أنه ينبغي التأكيد مرة أخرى على أن مؤشر FTSE100 ليس مؤشر عائد إجمالي بالطريقة التي يكون بها مؤشر DAX.

على أساس العائد الإجمالي، كان أداء مؤشر FTSE100 أفضل بكثير في متابعة مؤشر DAX، ومع ذلك لا يمكنه إخفاء حقيقة أن سوق الأسهم في المملكة المتحدة يبدو أنه يعاني من نقص كبير في الحماس من جانب المستثمرين العالميين، خاصة عندما تنظر إلى أدائها مقارنة بأقرانها.

منذ نهاية عام 2022، شهدنا مكاسب تزيد عن 40% في مؤشرات DAX وS&P500 وNikkei 225، في حين أن مؤشر S&P500 هذا العام وحده ارتفع بمقدار 6000 نقطة ليصل إلى أكثر من 25%، على الرغم من أن معظم ذلك كان مدفوعًا المكاسب القوية التي شهدتها مجموعة الشركات المسماة Magnificent 7 والتي تشمل Nvidia وMicrosoft وApple وAmazon وMeta Platforms.

إذا استبعدناها، فإن الصورة لن تكون وردية للغاية، ولكن شركة Russell 2000 ذات القيمة السوقية الصغيرة قد لحقت بالركب في الأسابيع الأخيرة، حيث سجلت مستويات قياسية جديدة في نوفمبر في أعقاب انتخاب دونالد ترامب رئيسًا للولايات المتحدة. وهذا يتناقض مع أدائها في عام 2023 الذي جعلها تتخلف عن أداء مؤشري S&P500 وNasdaq 100.

مما لا شك فيه أن الأداء القوي لأسواق الأسهم هذا العام قد ساعده البداية المتأخرة لدورة خفض أسعار الفائدة من البنك المركزي والتي بدأت أخيرًا في الصيف، مع قيام البنك المركزي الأوروبي بتحريك الكرة، يليه الاحتياطي الفيدرالي وبنك إنجلترا، مع قيام البنك المركزي الأوروبي بتحريك العملة الأكبر. السؤال هو كم عدد التخفيضات الإضافية التي يمكن أن نتوقع رؤيتها مع اقترابنا من عام 2025.

يشير أداء أسواق السندات في الأسابيع الأخيرة إلى أن نهاية الدورة قد تكون أقرب مما نعتقد بالنظر إلى أنه في أعقاب المجموعة الأخيرة من التخفيضات، ارتفعت العائدات مما يشير إلى أن أسواق السندات قد قلصت توقعات خفض أسعار الفائدة في عام 2025. .

لقد رأينا ذلك يتجلى بشكل ملحوظ في المملكة المتحدة في أعقاب الميزانية الأخيرة في نهاية أكتوبر، والتي شهدت ارتفاع عوائد المملكة المتحدة في جميع المجالات، وبأكثر من المبلغ الذي خفضه بنك إنجلترا لأسعار الفائدة.

سجل ارتفاعًا قياسيًا لـ FTSE100، لكنه يتخلف مرة أخرى عن الركب

المصدر: أسواق سي إم سي

كان الأداء الضعيف لمؤشر FTSE100 يمثل مشكلة ثابتة لسنوات عديدة؛ ومع ذلك، فقد تسارعت الفجوة بشكل حاد منذ عام 2020، مقارنة بأمثال مؤشرات DAX وS&P500 وNikkei، والتي شهدت جميعها مكاسب بنسبة 50٪ وأكثر، وينبغي أن يكون ذلك شيئًا قد ترغب الحكومة الجديدة في التعامل معه.

للأسف، هناك القليل من الأدلة على رغبتهم في القيام بذلك، مما يعني أنه عندما يتعلق الأمر بمستثمري الشركات البريطانية، سيتعين عليهم الاستمرار في أن يكونوا أكثر انتقائية، على افتراض أن هذه الشركات تريد البقاء مدرجة هنا في المملكة المتحدة.

شهدنا هذا العام وحده مغادرة القوائم الأولية لـ CRH وFlutter Entertainment وDarktrace، والتي ستتبعها قريبًا Ashtead وHargreaves Lansdown، مما يثير التساؤل حول من قد يكون التالي؟

هل يمكن أن تكون شركة شل، إحدى أكبر عمليات الإدراج في أسواق المملكة المتحدة؟

كانت هناك أحاديث حول هذا الاحتمال، وبينما استبعدت إدارة شركة النفط الكبرى ذلك في وقت سابق من هذا العام، فإن هذا لا يعني أن الموضوع لن يُطرح مرة أخرى نظرًا لموقف حكومة المملكة المتحدة تجاه الأعمال.

FTSE100 (الخط الأسود) ضعف الأداء منذ عام 2020

المصدر: أسواق سي إم سي

على الرغم من هذا الأداء الضعيف المتسلسل لمؤشر الأسهم القيادية في المملكة المتحدة، فقد شهدنا بعض الفائزين البارزين على مؤشر FTSE100 هذا العام بما في ذلك أمثال رولز رويس، التي شهدت تضاعف سعر سهمها تقريبًا، كما فعلت ماركس وسبنسر حيث تعتمد الشركتان على قصص التحول لعام 2023. لقد شهدنا أيضًا أداءً قويًا من شركات مثل Barclays وNatWest والتي جعلت من أفضل 10 أسهم بريطانية أداءً.

ومع ذلك، تنتمي الملعقة الخشبية إلى شركات مثل JD Sports وB&M European Retail وشركات بناء المنازل Vistry وBarratt Redrow حيث شهدنا انخفاضات بأكثر من 20%، وجاء معظم الضعف في النصف الثاني من هذا العام.

يعد الانخفاض في مكانة Vistry ملفتًا للنظر بشكل خاص نظرًا لأنه في وقت ما من هذا العام ارتفعت الأسهم بنسبة تزيد عن 50٪، ولكن مشكلة محاسبية جعلتها تعيد صياغة حساباتها من السنوات السابقة، بالإضافة إلى إصدار تحذيرين بشأن الأرباح، أحدهما في أكتوبر ، تليها أخرى في نوفمبر، مما تسبب في انخفاض الأسهم.

شهد تحذير نوفمبر مزيدًا من التعديل الهبوطي للأرباح للأعوام 2024 و2025 و2026، مما رفع التأثير الإجمالي إلى 165 مليون جنيه إسترليني، بسبب المراجعة عبر الشركة بأكملها والتي رأت أن التكاليف كانت أعلى مما تم تصنيفها سابقًا. وبالتالي، تم تخفيض أهداف الربح للسنوات الثلاث المقبلة بمقدار 105 مليون جنيه إسترليني في عام 2024، و50 مليون جنيه إسترليني في عام 2025، و10 ملايين جنيه إسترليني في عام 2026.

علاوة على الضيق الذي يجتاح القطاع الأوسع فيما يتعلق بارتفاع التكاليف، فضلاً عن الشكوك في أن القطاع سيكون قادراً على الاقتراب من طموحات الحكومة الجديدة لبناء عدد المنازل الموعودة.

يمكننا أن نرى هذه الشكوك تنعكس في الأرقام الأخيرة من شركة بارات التي شهدت إعلان شركة بناء المنازل عن انخفاض حاد في إيراداتها وأرباحها عندما أعلنت عن أرقام العام الكامل في سبتمبر. وانخفضت عمليات استكمال المنازل بنسبة 18.6% إلى 14004، بينما انخفضت الإيرادات بنسبة 21.7% إلى 4.17 مليار جنيه إسترليني. كما انخفضت الأرباح قبل الضرائب بشكل حاد بنسبة 75.8٪ لتصل إلى 170.5 مليون جنيه إسترليني. وتعرضت الهوامش الإجمالية لضربة قوية أيضًا، حيث انخفضت إلى 12.2% من 18.3%، في حين انهارت هوامش التشغيل أيضًا بمقدار 910 نقاط أساس إلى 4.2%.

ومن المتوقع أن تتراوح عمليات الإكمال لعام 2025 بين 13000 و13500.

لم يكن الأمر كله كئيبًا مع استمرار رولز رويس وماركس آند سبنسر في نجاحهما من عام 2023 إلى عام 2024.

رولز رويس شهدت تحولًا ملحوظًا منذ أن وصف الرئيس التنفيذي الجديد توفان إرجينبيلجيك الشركة بأنها “منصة مشتعلة” مما يشير إلى التصميم على جعل الشركة أكثر كفاءة بسرعة كبيرة. من خلال إلغاء آلاف الوظائف والتركيز على الأعمال الأساسية، مع دمج التكنولوجيا الهندسية والسلامة في قسم واحد. وقد أدى هذا التركيز على التكاليف إلى تفوق الشركة باستمرار على التوقعات فيما يتعلق بالأرباح والإيرادات، وقد ساعد في ذلك إلى حد كبير التعافي المستمر في أعمال الطيران المدني.

أدى هذا الانتعاش في حظوظ شركة رولز رويس إلى استعادة تصنيفها الائتماني من الدرجة الاستثمارية في بداية هذا العام، والذي كان أحد الأهداف الرئيسية التي حددها إرجينبيلجيك عندما تولى منصبه.

في آخر تحديث تجاري، ظلت توقعات الأرباح الأساسية دون تغيير عند ما بين 2.1 مليار جنيه إسترليني و2.3 مليار جنيه إسترليني، إلى جانب توجيهات FCF البالغة 2.1 مليار جنيه إسترليني و2.2 مليار جنيه إسترليني.

لقد تعافت الآن ساعات الطيران الكبيرة للمحرك بشكل كامل ووصلت إلى 102% من مستويات عام 2019 لهذا العام حتى الآن.

تقوم وزارة الدفاع أيضًا بعمل جيد في اختبار محرك F130 لطائرة B52J Stratofortress الجديدة التابعة للقوات الجوية الأمريكية.

في SMR، تم اختيار رولز رويس كمورد مفضل من قبل جمهورية التشيك، بينما في المملكة المتحدة تواصل الحكومة هنا التراجع.

حافظت متاجر التجزئة الشهيرة Marks & Spencer أيضًا على الزخم اعتبارًا من عام 2023 حيث تواصل العلامة التجارية إعادة التواصل مع عملائها. كانت الزيادة بنسبة 5.7% في الإيرادات القانونية في النصف الأول إلى 6.48 مليار جنيه إسترليني، وزيادة بنسبة 34.7% في الأرباح بعد خصم الضرائب إلى 278.6 مليون جنيه إسترليني مدفوعة بكلا جانبي العمل، سواء البضائع العامة أو المواد الغذائية، إلى جانب توفير التكاليف بمقدار 500 مليون جنيه إسترليني بحلول عام 2028. ساعد في إحياء العلامة التجارية.

باختصار، بعد أن تمكنت من اختراق مستوى 8000 في وقت سابق من هذا العام، لا يوجد سبب للاعتقاد بأن أسواق الأسهم لن تستمر في الزخم الحالي الذي شهدته خلال السنوات القليلة الماضية. إذا تمكنا من الثبات فوق المستويات المنخفضة الأخيرة بين 7,950 و8,000، فليس هناك سبب لافتراض أننا لا نستطيع التحرك خلال أعلى المستويات هذا العام والتوجه نحو 9,000.