- ينخفض الدولار الأمريكي/الدولار الكندي مع ضعف الدولار الأمريكي بعد عودة كامالا هاريس في مرحلة متأخرة في ولاية أيوا الجمهورية الآمنة.

- يقول المحللون إن فوز هاريس سيكون سلبيًا بالنسبة للدولار الأمريكي، في حين أن فوز ترامب سيعزز الدولار.

- يعمل الدولار الكندي تحت سحابة سوداء من الأساسيات بما في ذلك الاقتصاد الضعيف وانخفاض أسعار النفط.

يتم تداول زوج الدولار الأمريكي/الدولار الكندي بانخفاض بنحو ثلاثة أعشار بالمائة عند مستويات 1.3860 في يوم الانتخابات الرئاسية الأمريكية. يأتي هذا في الوقت الذي يضعف فيه الدولار الأمريكي بعد الارتفاع الأخير في استطلاعات الرأي لصالح المرشحة الديمقراطية كامالا هاريس، مما يضع الانتخابات على حافة الهاوية. وفي الأسبوع الماضي، كان الرئيس السابق دونالد ترامب متقدما، وإن كان بفارق بسيط.

ساهمت التوقعات السابقة بفوز ترامب في دفع زوج الدولار الأمريكي/الدولار الكندي إلى مستوى مرتفع جديد لهذا العام عند 1.3959 في الأول من نوفمبر، ومع ذلك، فإن أداء هاريس المتأخر في ولاية أيوا الجمهورية الآمنة عادةً – وفقًا لاستطلاع آن سيلزر الدقيق – أدى إلى عمليات بيع مكثفة في الدولار الأمريكي والزوج الكندي يومي الاثنين والثلاثاء.

الرسم البياني اليومي لزوج الدولار الأمريكي/الدولار الكندي

تتوقع الأسواق أن فوز هاريس سيكون له تأثير سلبي على الدولار الأمريكي في حين أن فوز دونالد ترامب سيكون له تأثير معاكس. إن تهديدات ترامب بفرض تعريفات جمركية على الواردات الأجنبية وتخفيضاته الضريبية التضخمية هما السببان الرئيسيان – في عهد هاريس لن يكون هناك خطر فرض تعريفات جمركية.

يُظهر نموذج التنبؤ لموقع الانتخابات عالي التصنيف 538.com احتمالًا بنسبة 50٪ لفوز نائب الرئيس هاريس بينما يتمتع الرئيس السابق دونالد ترامب بفرصة 49٪ للفوز. يعطي النموذج فرصة بنسبة 1% لعدم وجود فائز إجمالي.

إن حالة عدم اليقين بشأن الانتخابات جنبًا إلى جنب مع اقتراب اجتماع بنك الاحتياطي الفيدرالي (الاحتياطي الفيدرالي) في الفترة من 6 إلى 7 نوفمبر تضع المزيد من الضغط على زوج الدولار الأمريكي/الدولار الكندي. ويتكهن بعض المحللين بأن بنك الاحتياطي الفيدرالي قد يختار خفض سعر الفائدة بمقدار 50 نقطة أساس (0.50٪) ببساطة من أجل تهدئة الأسواق، إذا لم يكن من الواضح من الذي فاز في الانتخابات.

يقول فيليب ماري، كبير الاستراتيجيين الأمريكيين في رابوبنك: “إذا خرجت الأسواق عن نطاق السيطرة، فقد تختار اللجنة الفيدرالية للسوق المفتوحة خفضًا بمقدار 50 نقطة أساس كقاطع للدائرة”.

ومع ذلك، فإن وجهات نظره لا تدعمها مقاييس السوق لسياسة بنك الاحتياطي الفيدرالي، حيث تظهر أسعار المبادلة فرصة صفر لخفض بمقدار 50 نقطة أساس ولكن فرصة 95٪ تقريبًا لخفض 25 نقطة أساس بدلاً من ذلك – واحتمال 5٪ لعدم التخفيض – وفقًا لـ أداة CME FedWatch.

كما أن الخلل الكبير الذي تعرض له تقرير الوظائف غير الزراعية في الولايات المتحدة لشهر أكتوبر/تشرين الأول، والذي أظهر وجود 12 ألف موظف جديد فقط في الولايات المتحدة خلال الشهر، مقارنة بـ 223 ألف موظف في سبتمبر/أيلول وأقل بكثير من التوقعات البالغة 113 ألف موظف، لا يزيد من احتمالات التخفيض بمقدار 50 نقطة أساس. بحسب بعض المحللين. ويرجع ضعف مكاسب التوظيف إلى التأثير المؤقت لإعصار هيلين وميلتون.

وقال جو ماهر، الخبير الاقتصادي المساعد في كابيتال إيكونوميكس، في مذكرة يوم الجمعة: “من المحتمل ألا تغير قراءة جداول الرواتب المشوهة لشهر أكتوبر التوقعات بالنسبة لبنك الاحتياطي الفيدرالي، والذي نتوقع أن يخفضه بمقدار 25 نقطة أساس الأسبوع المقبل”.

التداول تحت السحابة

وفي الوقت نفسه، يواصل الدولار الكندي العمل تحت سحابة من الأساسيات السلبية التي قد تحد من الاتجاه الهبوطي لزوج الدولار الأمريكي/الدولار الكندي.

يعد بنك كندا (BoC) واحدًا من أكثر البنوك المركزية الكبرى عدوانية عندما يتعلق الأمر بخفض أسعار الفائدة هذا العام، بعد أن خفض سعر الفائدة النقدية للبنك من 5.00٪ في مايو 2024 إلى 3.75٪ حاليًا. يتضمن ذلك خفضًا مضاعفًا بمقدار 50 نقطة أساس (0.50%) في أكتوبر. عادة ما تكون أسعار الفائدة المنخفضة سلبية بالنسبة للعملة لأنها تقلل من تدفقات رأس المال الأجنبي.

وتراهن الأسواق أيضًا على أن بنك كندا قد يخفض بمقدار 50 نقطة أساس أخرى في اجتماعه في ديسمبر/كانون الأول بسبب ضعف الأساسيات بشكل عام، لا سيما إذا استمرت بيانات التوظيف في إظهار الانخفاض.

يقول ناثان جانزين، مساعد كبير الاقتصاديين في RBC في مذكرة حديثة: “نعتقد أن تقرير التوظيف الكندي الصادر يوم الجمعة يجب أن يروي قصة مألوفة – وهي أن سوق العمل استمر في الضعف في أكتوبر وسط تباطؤ الطلب على التوظيف”.

هناك مصدر آخر لضعف الدولار الكندي وهو عمليات البيع الحادة في النفط الخام، والذي ينتعش للتو من منتصف مستويات 60 دولارًا للبرميل (خام غرب تكساس الوسيط) ويدخل منطقة 70 دولارًا. يعتبر النفط أكبر صادرات كندا، لذا فإن أسعار النفط يمكن أن تؤثر على الطلب الإجمالي على عملتها.

براعم خضراء من خلال الجليد

ومع ذلك، ليست كل الأمور مشؤومة، وهناك دلائل على وجود براعم خضراء في الاقتصاد الكندي والتي قد تؤدي المناقشة الأكثر تفاؤلاً إلى قيام بنك كندا بتخفيف موقفه تجاه التيسير المستقبلي.

في الآونة الأخيرة، ارتفع مؤشر مديري المشتريات التصنيعي S&P Global Canada إلى 51.1 في أكتوبر من 50.4 في الشهر السابق، وهو “التوسع الثاني على التوالي في نشاط المصانع الكندية بعد 17 انكماشًا شهريًا متتاليًا”، وفقًا لشركة Trading Economics.

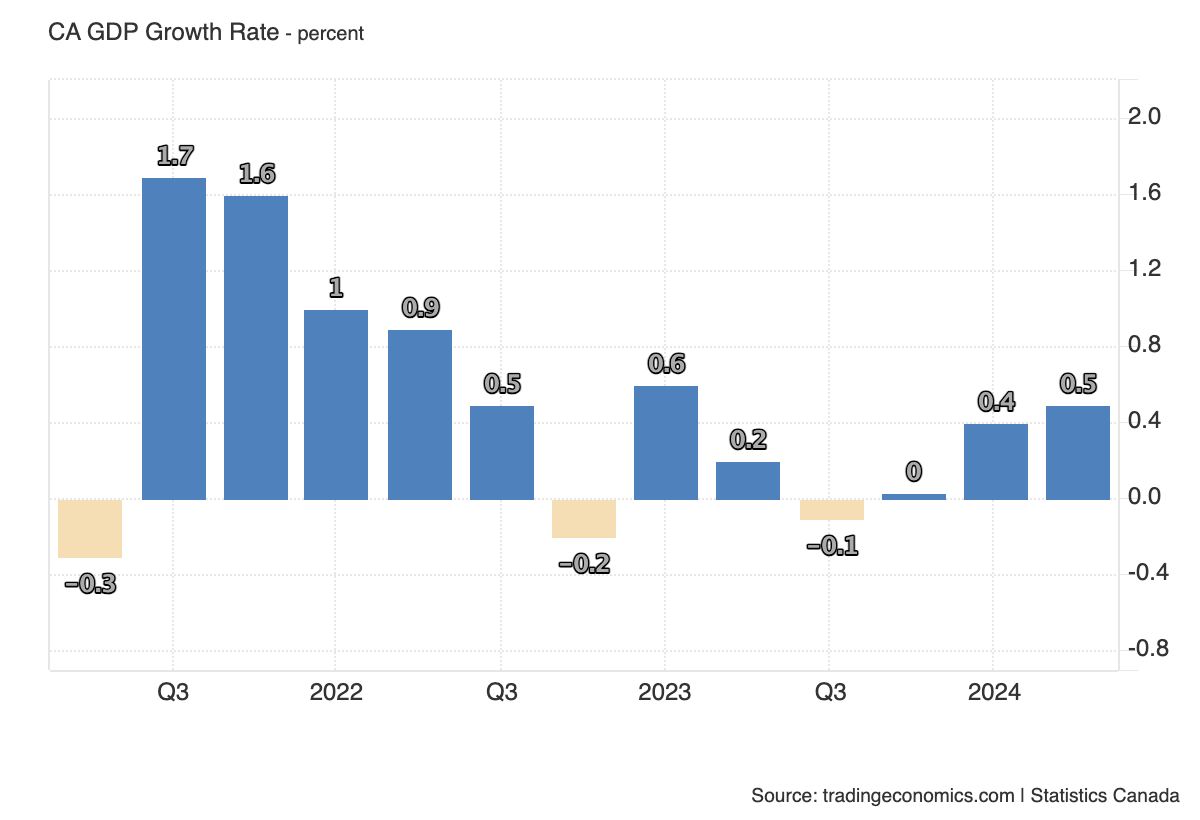

بالإضافة إلى ذلك، يبدو أن الناتج المحلي الإجمالي الكندي قد ارتفع من أدنى مستوياته في نهاية عام 2023 عندما كانت كندا على وشك الوقوع في الركود. وفي الربع الثاني من عام 2024، نما الاقتصاد الكندي بنسبة 0.5% مقارنة بالربع السابق، ارتفاعًا من 0.4% في الربع الأول.

ومع ذلك، ليس كل المحللين متفائلين بشأن التوقعات الاقتصادية. يتوقع البنك الوطني الكندي المزيد من الضعف للدولار الكندي مع تباطؤ الناتج المحلي الإجمالي بسبب الانخفاض الملحوظ في النمو السكاني الكندي.

“وفقًا لأحدث الأهداف، من المتوقع الآن أن ينخفض النمو السكاني لمدة عامين متتاليين – وهو الأول من نوعه في التاريخ الحديث. يقول ستيفان ماريون، الخبير الاستراتيجي بالبنك الوطني: “إذا تم تنفيذ هذا التحول غير المسبوق بسرعة، فمن المرجح أن يؤدي إلى تثبيط نمو الناتج المحلي الإجمالي في الأرباع المقبلة”.

علاوة على ذلك، من المرجح أن يؤدي انخفاض نمو الناتج المحلي الإجمالي مقارنة بالولايات المتحدة إلى اختلاف في سياسة البنك المركزي بين البلدين. وفي حين أن بنك الاحتياطي الفيدرالي قد يتخذ نهجا أكثر حذرا لخفض أسعار الفائدة، فقد يضطر بنك كندا إلى مواصلة خفضها. مثل هذا السيناريو من شأنه أن يدفع زوج الدولار الأمريكي/الدولار الكندي إلى الارتفاع، مع قيام ماريون بمراجعة هدفها للزوج من 1.41 في نوفمبر 2024 إلى 1.45.

يقول الخبير الاستراتيجي إن فروق أسعار المبادلة بين سندات الحكومة الأمريكية والكندية – التي غالبا ما ينظر إليها على أنها بديل لسعر الصرف – وصلت بالفعل إلى مستوى منخفض لم تشهده منذ الأزمة المالية الآسيوية في التسعينيات.

ويشير ماريون إلى أنه “بينما يعمل الاقتصاد الأمريكي في حالة من الطلب الزائد، فإن كندا تتصارع مع الطاقة الفائضة”. “كما يظهر الرسم البياني الساخن اليوم، فإن هذا التطور غير العادي يدعم اختلافًا كبيرًا في السياسة النقدية، وهو ما ينعكس الآن في أوسع فروق أسعار على عوائد سندات الخزانة لأجل عامين بين كندا والولايات المتحدة منذ الأزمة الآسيوية 1997-1998 – وهو المحرك الرئيسي لسعر الصرف. “.