- يضعف زوج دولار/ين USD/JPY إلى ما يقرب من 150.95 في بداية الجلسة الآسيوية يوم الجمعة، منخفضًا بنسبة 0.35% خلال اليوم.

- قد تدعم بيانات مؤشر أسعار المستهلكين في طوكيو الأكثر سخونة حالة رفع سعر الفائدة من بنك اليابان في اجتماعه في ديسمبر.

- الموقف الحذر من بنك الاحتياطي الفيدرالي قد يحد من الاتجاه الهبوطي للزوج.

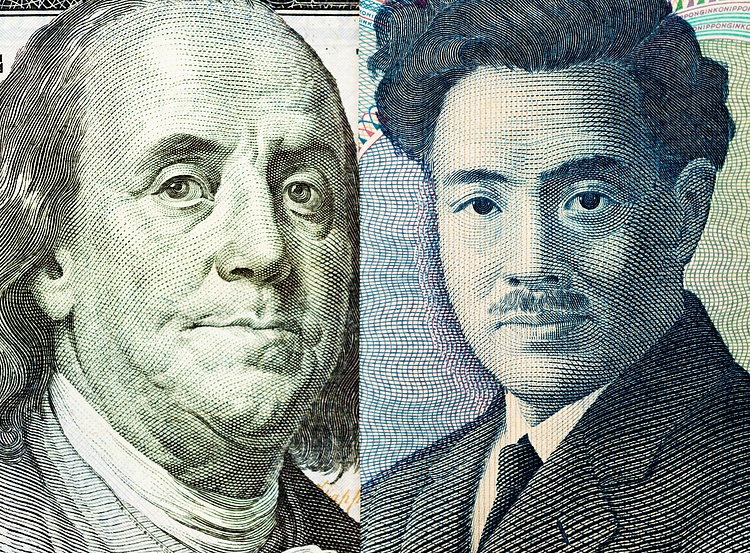

يفقد زوج دولار/ين USD/JPY زخمه إلى حوالي 150.95 خلال الجلسة الآسيوية المبكرة يوم الجمعة. ارتفع الين الياباني (JPY) بعد تقرير التضخم لمؤشر أسعار المستهلك في طوكيو (CPI) الذي جاء أكثر من المتوقع لشهر نوفمبر.

أظهرت البيانات الصادرة عن مكتب الإحصاءات الياباني يوم الجمعة أن مؤشر أسعار المستهلك في طوكيو ارتفع بنسبة 2.6% على أساس سنوي في نوفمبر، مقارنة بـ 1.8% في الشهر السابق. وفي الوقت نفسه، ارتفع مؤشر أسعار المستهلك في طوكيو باستثناء الأغذية الطازجة والطاقة بنسبة 2.2% على أساس سنوي في نوفمبر مقابل 1.8% سابقًا. ارتفع مؤشر أسعار المستهلكين في طوكيو باستثناء الأغذية الطازجة بنسبة 2.2% على أساس سنوي في نوفمبر، مقارنة بزيادة قدرها 1.8% في أكتوبر، وكان أعلى من توقعات السوق البالغة 2.1%.

بقي مؤشر أسعار المستهلك الأساسي أعلى من هدف بنك اليابان (BoJ) البالغ 2٪ وأبقى توقعات السوق حية لرفع أسعار الفائدة على المدى القريب. وهذا بدوره يعزز الين الياباني ويخلق رياحًا معاكسة لزوج الدولار الأمريكي/الين الياباني. صرح محافظ بنك اليابان كازو أويدا بأن البنك المركزي الياباني سيواصل رفع أسعار الفائدة إذا ظل التضخم على المسار الصحيح ليصل بشكل ثابت إلى 2% كما يتوقع.

من ناحية أخرى، أشارت بيانات نفقات الاستهلاك الشخصي الأمريكية الصادرة يوم الأربعاء إلى أن التقدم في خفض التضخم يبدو أنه توقف في الأشهر الأخيرة، مما قد يقلل من توقعات قيام بنك الاحتياطي الفيدرالي بخفض أسعار الفائدة في عام 2025. وقد يؤدي هذا إلى ارتداد متواضع في أسعار الفائدة. عوائد السندات الأمريكية، والتي توفر بعض الدعم للدولار. وتتوقع الأسواق الآن احتمالات بنسبة 62.8% تقريبًا بأن يخفض بنك الاحتياطي الفيدرالي أسعار الفائدة بمقدار ربع نقطة مئوية في ديسمبر، ارتفاعًا من 55.7% في وقت سابق من هذا الأسبوع، وفقًا لأداة CME FedWatch.

الأسئلة الشائعة عن الين الياباني

الين الياباني (JPY) هو أحد العملات الأكثر تداولًا في العالم. يتم تحديد قيمتها على نطاق واسع من خلال أداء الاقتصاد الياباني، ولكن بشكل أكثر تحديدًا من خلال سياسة بنك اليابان، والفرق بين عوائد السندات اليابانية والأمريكية، أو معنويات المخاطرة بين المتداولين، من بين عوامل أخرى.

أحد صلاحيات بنك اليابان هو التحكم في العملة، لذا فإن تحركاته تعتبر أساسية بالنسبة للين. وقد تدخل بنك اليابان بشكل مباشر في أسواق العملات في بعض الأحيان، بشكل عام لخفض قيمة الين، على الرغم من أنه يمتنع عن القيام بذلك في كثير من الأحيان بسبب المخاوف السياسية لشركائه التجاريين الرئيسيين. تسببت السياسة النقدية الفضفاضة للغاية التي اتبعها بنك اليابان بين عامي 2013 و2024 في انخفاض قيمة الين مقابل نظرائه الرئيسيين بسبب الاختلاف المتزايد في السياسة بين بنك اليابان والبنوك المركزية الرئيسية الأخرى. وفي الآونة الأخيرة، أدى التفكيك التدريجي لهذه السياسة شديدة التساهل إلى إعطاء بعض الدعم للين.

على مدى العقد الماضي، أدى موقف بنك اليابان المتمثل في التمسك بالسياسة النقدية المفرطة في التساهل إلى اتساع التباين في السياسات مع البنوك المركزية الأخرى، وخاصة بنك الاحتياطي الفيدرالي الأمريكي. وقد دعم هذا اتساع الفارق بين السندات الأمريكية واليابانية لأجل 10 سنوات، مما فضل الدولار الأمريكي مقابل الين الياباني. ويعمل القرار الذي اتخذه بنك اليابان في عام 2024 بالتخلي تدريجياً عن السياسة المفرطة التساهل، إلى جانب تخفيضات أسعار الفائدة في البنوك المركزية الكبرى الأخرى، على تضييق هذا الفارق.

غالبًا ما يُنظر إلى الين الياباني على أنه استثمار آمن. وهذا يعني أنه في أوقات ضغوط السوق، من المرجح أن يضع المستثمرون أموالهم في العملة اليابانية بسبب موثوقيتها واستقرارها المفترض. من المحتمل أن تؤدي الأوقات المضطربة إلى تعزيز قيمة الين مقابل العملات الأخرى التي تعتبر أكثر خطورة للاستثمار فيها.